Nick Goold

高値圏で形成されるトリプルトップは、相場転換を示唆する主要なチャートパターンの1つです。出現することは非常に珍しいですが、上手に活用できると、大きな利益が期待できます。トリプルトップは弱気パターンの1つで、売りシグナルとして活用します。

トリプルトップは高値圏で3回、同価格帯で高値を形成し、その後、ネックラインを下回ったときにパターン完成となります。

実際のチャートで確認してみましょう。

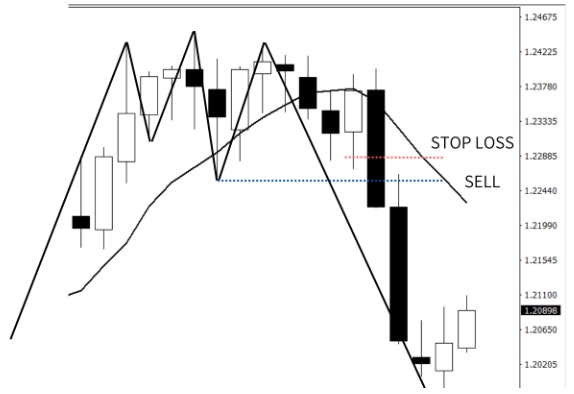

下記の図は2023年2月のポンドドル(GBPUSD)のトリプルトップです。3つの高値が形成されていますが、全く同じ価格ではありません。多少の誤差があります。チャートパターン分析はトレーダーの主観がどうしても入ってしまうため、トレーダー自身で判断することが必要です。2023年2月、米雇用統計が市場予想を上回り、ドル買いが強まった影響でネックライン(サポートライン)をブレイクアウトし、一気に急落しました。

【画像1/ポンドドルのトリプルトップ例】

【画像1/ポンドドルのトリプルトップ例】

トリプルトップは1分足から月足まで、どの時間軸でも出現する可能性があります。一般的に時間軸が大きいほど、他のトレーダーも監視している可能性が高く、強い売りシグナルとなります。

トリプルトップのリスク管理

利益目標の設定

トリプルトップの利益目標について考えていきましょう。

方法1:トリプルトップの高値と安値の価格幅

1つ目の方法としては、直近のトリプルトップの高値とネックラインの価格差をターゲット幅とする方法があります。例えば、ドル円で考えます。トリプルトップの高値とネックラインの価格差が1.5円(150Pips)だった場合、130.00円で売りエントリーをすればターゲットは128.50円となります。

方法2:フィボナッチリトレースメントを活用する

2つ目の方法は、上昇トレンドにフィボナッチ・リトレースメントを適用し、サポートとなる価格帯で利益確定をする方法です。一般的なフィボナッチリトレースメントの比率は38.2%、50%、61.8%です。例えば、トリプルトップ形成前のドル円の上昇トレンドが120円~130円だった場合、50%のフィボナッチ・リトレースメントは125.0円となります。各比率の価格帯は節目のサポートラインとなると考えられるため、リスクを軽減するため、各リトレースメントでポジションを部分決済するトレーダーもいます。

方法3:主要なサポートライン(水平線)

上昇トレンドの終了後、トリプルトップを形成して相場が下落してきた場合、節目となるサポートラインをターゲットにするという方法もあります。サポートラインは、通常、以前の上昇トレンドでレジスタンスとなった価格帯で形成される傾向があります。

例えば、ドル円の以前のレジスタンスが123.0円で市場が130.0円、123.0円が主要なサポートラインとなる可能性が高いです。この価格帯に相場が戻ってくると、123.0円のレジスタンスで売りポジションを保有しているトレーダーがショートポジションを決済する(買い注文)ため、反発しやすくなります。

ストップロスの設定

トリプルトップが形成されパターンが完成した場合、通常、含み損になることは少なく、すぐに利益となります。そのため、大きなストップロスは必要ありません。一般的には、ストップロスラインをトリプルトップの高値付近に設定するとされています。長期トレーダーにとっては、有効でしょう。

短期トレーダーの場合は、ネックラインの少し上に損切りを設定するのがよいでしょう。ストップロスを小さく設定すれば、リスクを抑え、市場が再び下落した場合に再エントリーできるなど対応できます。

メンタルコントロール

トリプルトップのパターンは珍しいため、このパターンが形成されると、すぐにエントリーしたい衝動に駆られます。しかし、冷静さを欠いたトレードは成功しません。売りポジションを保有する前に、他のテクニカル分析を活用し、ファンダメンタルや直近によていされている重要ニュースがないか確認しましょう。どれだけ魅力的な場面であっても、エントリーする前に、十分な準備が必要です。

どのトレード戦略でも同様ですが、トレードの優位性は高いものの、利益を出す保証はありません。必ずストップロス注文をしましょう。そして、負けトレードとなった場合には、一度相場から離れてリセットしましょう。

一方、トリプルトップのパターンが成功し、大きな利益を出した後も、同様に休息を取るようにします。大きな利益を出した後は自信過剰になりやすく、普段はやらないようなエントリーをしてしまったり、ポジションを大きくしてしまう可能性があります。トレードの成績は1回のトレードで決まるわけではありません。

トリプルトップのパターンの出現機会は少ないですが、為替相場でトレードの優位性が高い戦略です。パターンが完成するまで時間が掛かりますが、その分、期待できる利益も大きいでしょう。