Nick Goold

ストップハンティング戦略とは、トレーダーの損切り注文が多く入っている価格帯に向けて大口トレーダーがマーケットを動かしストップロス注文を発動させようとするFX取引戦略のことです。トレーダーがあらかじめ設定していたストップロス注文を設定している価格帯にレートを向かわせ、ストップロス注文を誘発し、その勢いでマーケットは急騰/急落することがあります。

ストップハンティング戦略は高度な短期取引戦略ですが、十分に理解して備えをしていれば、短時間で大きな利益が期待できます。個人投資家がマーケットを動かすことはできませんが、機関投資家などが行なうストップハンティングの特徴を理解し、他のトレーダーがどのように反応するかを予想して、この戦略を利用できます。ただし、ストップハンティング戦略には経験が必要で、判断を誤るとリスクも大きくなるため、注意が必要です。

ストップハンティングは、マーケットの不意打ち的な急落/急騰でトレーダーに大きな損失を与えます。そのため、どのトレーダーでも、ストップハンティング戦略を機関投資家が利用する可能性に十分警戒しなければいけません。

プロトレーダーは、ボラティリティができるだけ小さい時間帯を狙います。これは、市場を自分の好む方向に動かしやすくなるためです。ストップハンティング戦略は、該当通貨国の株式市場が休場となる祝日や市場参加者が少ないアジア時間の早朝(東京午前9時前)に利用される傾向があります。

ストップロス・レベルの予測方法

多くのトレーダーは、学ぶ方法は異なるとはいえ、同じような内容を事前に学んでいます。例えば、意識されている支持線や抵抗線をローソク足が突き抜けた場合、多くのトレーダーは損切りをします。節目となりやすいラウンドナンバー(0が続くキリのいい数字)や過去に何度も意識されている支持線/抵抗線であれば、多くのトレーダーがストップロス注文をおいている可能性が高いでしょう。また、Twitterやブログ、他のトレーダーが発信している情報や証券会社が提供している情報からもストップロス注文の位置を推測できます。

ストップハンティング戦略

ストップロス注文の価格帯の前でエントリー機会を探す

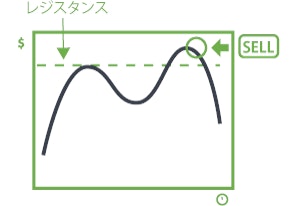

ストップハンティング戦略では、多くのトレーダーとは対照的に抵抗線の手前で買いエントリー、支持線の前で売りエントリーをします。価格レートが他のトレーダーのストップロス注文が設定されている価格帯にタッチすると、価格レートは急騰/急落する可能性があります。その動きを狙っているのです。ストップロス注文が発動し、ある程度大きく動いた後、りえきを素早く確定させます。例えば、ドル円の130.00円が大きな抵抗線となっており、その手前で他のトレーダーが逆張りで売りポジションを持っているとします。マーケットが130.00円を超えて130.050円まで一気に急騰した場合、売りポジションを保有しているトレーダーは損失が膨れ上がるのを避けるため、ポジションを買い戻そうとする動きをします。大口トレーダーは、130.00円の手前、例えば129.90円から買い始め、130.05まで価格を押し上げることができるまで新規買い注文を入れ続けます。130.05でストップが発動されると、市場は急速に上昇し、10Pips程度は上昇するかもしれません。例えば130.150円付近です。上昇の勢いが落ち着いたのを確認したら、ストップハンティング戦略をとっていたトレーダーは素早く利益を確定します。

ストップハンティングの動きの反転を狙う

ストップロス注文が発動しマーケットが大きく動いた後、通常は相場は反転する傾向があります。これは価格の動きにファンダメンタル的な理由がない場合、特に有効です。例えば、前例でいえば、130.050円のストップロス注文を発動させ130.150円まで上昇したとしても、その後上昇を続けるには材料不足です。このような場合は売りエントリーの機会を探します。

ストップハンティング戦略のリスク管理

ストップハンティング戦略は、一歩誤るとリスクが大きい戦略であるため、リスク管理が特に重要です。このような急騰/急落を狙った取引の場合、ストップロス幅は小さく、利益幅は大きくするのがよいでしょう。例えば、FX取引であれば、ストップ幅5Pips、利益幅10Pipsまたはそれ以上とします。市場が抵抗線を超えて上昇しなかった場合、価格はすぐに反転する可能性があるため、価格が抵抗線を超えることを失敗した場合はできるだけ素早く損切りして、収益性を高められるでしょう。相場は重要な支持線と抵抗線の周りで急激に動くことがあるので、常にどこで撤退するか明確な計画を立てておくことです。

ストップハンティング戦略のメンタルコントロール

ストップハンティング戦略は、大口機関投資家がいつこの戦略を活用するのかが分からないため、ストレスになりえます。他の戦略と同様に、利益の保証はありませんので、リスクを覚悟の上でトレードに臨みましょう。ストップロス注文が多く置かれている価格帯では、マーケットが急激に動き出す可能性があるため、常に冷静でいることが重要です。